İlim ve Medeniyet

Yeni Nesil Sosyal Bilimler Platformu

GİRİŞ

Katılım Bankacılığı Müslüman ülkelerde faiz hassasiyetine binaen kurulmuş, konvansiyonel bankalara alternatif olarak sunulmuştur. Bu bankaların kullandığı finans ürünleri konvansiyonel bankalardan farklı olarak faizsizdir. İslam toplumunun –özellikle Arap dünyasının- 1970’lerden sonra petrol fiyatlarındaki artış ile gelirinin artması sonucu oluşan sermaye birikimi, bu bankaların kurulmasını elzem hale getirmişti. Bankalar kurulduktan sonra biriken bu sermaye katılım bankalarındaki faizsiz finans ürünleri ile değerlendirildi, atıl halde kalmaktan kurtuldu. İslam iktisadî düşüncesinde parayı biriktirip atıl vaziyette tutmak hoş karşılanmaz. Hatta bunun bir kısmından zekât alınır, diğer kısımlardan da infak edilmesi tavsiye edilir. Faizsiz Bankaların kurulması ile sermayeler yatırıma dönüşerek piyasaya dâhil oldu ve atıl vaziyette kalmamış oldu.

BÖLÜM 1

I. FAİZ KAVRAMI VE FAİZSİZ BANKACILIK DÜŞÜNCESİNİN ORTAYA ÇIKIŞI

A. FAİZ KAVRAMI

Faiz, borç alan kişinin aldığı borca karşılık borç veren kişiye ödediği kira bedelidir.[1] Bir diğer anlamda; faiz, kullanmak amacıyla birine verilen borcu geri talep ederken aradan geçen zamanın değeridir. İslam dininin yasakladığı faiz için de bir başka tanım yapmak gerekirse, borç verilen para veya malı belirli bir süre sonunda borç verilenden daha fazla talep etmek ya da vaktinde ödenmemiş borca ek vade tanınması ile ortaya çıkan yeni süreye karşılık talep edilen fazlalık ile borcun talep edilmesidir.

Kur’an-ı Kerim’de faiz “riba” olarak adlandırılmaktadır. Riba, Arapça bir kelimedir ve kelime manası itibariyle herhangi bir şeydeki artma, çoğalma ve fazlalık manasına gelmektedir.[2] Cahiliye dönemi Arapları ribayı hem bu manada kullanıyor hem de “kiralanan paranın kira bedeli” manasındaki faiz anlamında da kullanıyorlardı.[3] O dönem bahsedilen cahiliye ribası bugünkü hem gecikme faizi hem de borç faizi ile aynı manaya geliyordu.[4]

Semavî dinler özünde faizi yasaklamış olsalar da zamanla Yahudiler faiz alıp vermeyi normal karşılamış, Hristiyanlarda da faizi caiz gören yeni mezhepler türemiştir.[5] Ancak İslam, faizi yasaklamıştır ve faizin haram oluşu tartışmasız ayetlerle sabittir.

B. FAİZSİZ BANKACILIK DÜŞÜNCESİNİN ORTAYA ÇIKIŞI

a. Dini Sebepler

İslamda faiz, Kur’an-ı Kerim’de geçen açık ayetler ile yasaklamıştır. Faiz alıp verenler Allah ve Resulü ile savaşta imiş gibi görülmektedirler.[6] Dolayısıyla Müslümanların faize karşı net bir tutumu oluşmaktadır. Bu da kapitalist sistem dâhilindeki bankalar içerisinde işleyen birçok mekanizmanın Müslümanlar için haram niteliği taşıması anlamına geliyor.

b. Ekonomik ve Sosyal Sebepler

Faizin İslam'da yasak olmasının nedenleri arasında toplumda yarattığı tahribatlar da mevcut. Bunlardan bazılarını sıralamak gerekirse:

Geçtiğimiz yüzyılda konvansiyonel bankalar İslam Dünyasında yaygın hale geldi. Faizle çalışan bu bankaları kullanmanın caiz olup olmadığı bir süre İslam âlimlerince tartışıldı. Kimi bu bankalarda işlem yapmanın haram olduğunu kimi ise zaruret gereği belli kaideleri aşmamak şartıyla bu bankalarda işlem yapmanın caiz olduğunu öne sürdüler.

Toplumun ihtiyaçlarına cevap vermek için alternatif kuruluş denemelerinin yapılması 1960’lı yıllara denk gelmektedir. Prof. Dr. Abdülaziz en-Neccar Mısır’da faizsiz bir banka modeli denemiştir ve bu, konvansiyonel bankacılığa karşın ilk alternatif denemedir. Ardından 1973’te Cidde’de kurulup 1975’te faaliyete başlayan İslam Kalkınma Bankası, ilk faizsiz bankadır.

1940 yılından 1974 yılına kadar konvansiyonel bankalara alternatif olarak kurulması gereken faizsiz bankalar konusunda yazılan rapor ve kitapların sayısı yirmi kadardır.[7] Ancak sonraki dönemde bu konu hakkında çalışmalar artmış ve 2005 yılına değin yazılmış 4,850 yayın tespit edilmiştir.[8]

BÖLÜM 2

I. KATILIM BANKACILIĞI

Katılım Bankaları, bankacılık işlemleri hakkında İslam şeriat hükümlerini benimseyen, faizi yasaklandığı için faiz yerine kar-zarar ortaklığını esas alan, faizsiz kalemler ile bankacılık işlemleri yapan kuruluşlardır. Genel amacı faizden ve faizli bankalardan uzak durmak isteyen tasarruf sahiplerini sisteme dâhil edip ellerinde atıl kalan tasarruflarını değerlendirebilmeleri için hizmet etmektir.

Dünyada; halkı Müslüman olan ülkeler, Arap ülkeleri, Güneydoğu Asya’da Malezya, Endonezya ve Singapur gibi ülkeler ve Batı’da halkı Müslüman olmayan bazı devletler katılım bankacılığı faaliyetlerini aktif tutmaktadırlar.

Ülkemizde katılım bankaları 1983’te Özel Finans Kuruluşu (ÖFK) ismiyle yasal zemine kavuşmuştur. Daha sonraları 1999 ve 2001 yıllarında yapılan yasal değişiklikler ile konvansiyonel bankacılık yanında mali sisteme dâhil edilmiş, en son 2005 yılında Bankacılık Kanunu’nda yapılan bir değişiklik ile katılım bankası ismini alarak faaliyetlerine devam etmeyi sürdürmektedirler.[9] [10]

Katılım bankaları, İslam hukuku âlimlerinden oluşan bir fetva kuruluna (danışma kurulu) sahiptir. Bankada kullanılacak olan bankacılık enstrümanları, bu kuruldan şeriata uygunluk onayı alındıktan sonra uygulanmaktadır. Âlimlerin ellerindeki temel kaynakları Kuran ve sünnettir. Günümüz uygulamaları Kur’an’daki ayetler ve peygamberin yaşamından örnekler ile mukayese edilerek yorumlanmakta ve bu şekilde hüküm verilmektedir. Ancak yorumlarda oluşan farklılıklar bazı bankacılık işlemleri hakkında farklı görüşlerin ortaya çıkmasına sebep olmakta ve bu da standart bir uygulamaya mani bir durum teşkil edebilmektedir. Bankacılık enstrümanlarındaki hızlı artış da zaten sağlanamamış ortak fıkhın oluşmasını daha da zor hale getiriyor.[11] Standart bir uygulamanın bulunmaması sistemin anlaşılmasını zorlaştırmaktadır. Ortak bir fıkhın üzerine inşa edilecek faizsiz bankacılık, sistemin daha iyi anlaşılmasına ve denetiminin daha güçlü hale gelmesine neden olacaktır.[12]

A. KATILIM BANKACILIĞINDA FAİZSİZ FİNANS ÜRÜNLERİ

En sık kullanılan İslami finansman yöntemlerinden biridir. Bu yöntemde banka, müşterinin istediği malı kendisi peşin satın alarak müşteriye vade farkı koyarak taksitle satmasına verilen isimdir. Konvansiyonel bankaların sisteminde faiz ile kredi verme vardır ve mevzu iki kişi arasındadır. Burada ise üç kişi mevcuttur. Alıcı, satıcı ve banka. Banka satıcıdan satın alıp vadeli bir şekilde alıcıya satmaktadır. Yani arada bir ticaret söz konusudur. Alıcı, bankaya ne kadar kâr kazandırdığı konusunda bilgilidir. Bugün katılım bankalarının asıl para kazanma yöntemi murabahadır.[13]

Katılım bankalarındaki katılma hesaplarının dayandığı emek-sermaye ortaklığıdır. Mudarebe sözleşmelerinde ortakların ne kadar pay alacakları kendi aralarında yaptıkları anlaşma ile belirlenmiştir. Zarar halinde sermayedar zarar eder. Emek sahibi de emeğini kaybetmiştir.

İcare sistemi konvansiyonel bankaların sistemine benzer çalışır. Bir mülkün veya donanımın kiraya verilmesidir. Katılım bankaları bu yöntem ile gayrimenkul, makine gibi reel varlıkların finansman sağlar.

Bir malı vadeli olarak satın alıp daha sonra satın alınan kişiden bir başkasına daha ucuz bir fiyata peşin olarak satma işlemine denir. Nakit elde etmek için kullanılır. Bazı âlimler ahlaken caiz olmadığı görüşündedirler.

Sukuk, ticari bir varlığın menkul kıymetleştirilerek sertifikalar aracılığıyla satım işlemidir.[14] Sertifika sahibi kimseler o varlığa ellerindeki sertifika oranında ortak olurlar. Dolayısıyla bu varlıktan elde edilen geliri de paylaşırlar. Faizsiz tahvil olarak da tanımlanır.

İslami sigortacılık sistemidir. Dayanışma ve yardımlaşma amacıyla bağış ve ortaklık esasına dayanır.[15] Kişiler prim öderler ancak primler sigorta şirketine gitmez katılımcıların parası olarak kalır. Bu primler ile ihtiyaç halinde katılımcılara sigorta tazminatı ödenir. Ayrıca bu fonda biriken para faizsiz kanallarda işletilerek katılımcılara kâr sağlanır.

B. KATILIM EMEKLİLİK

Konvansiyonel bankalarda uygulanan Bireysel Emeklilik Sistemi’nin faizsiz versiyonudur. Ödenen primler faizsiz fonlarda değerlendirilmekte, kiralama ve kar-zarar ortaklıklarında kullanılmaktadır. Devlet hem konvansiyonel bankalara hem de katılım bankalarına bireysel emekliliğe vatandaşı teşvik amaçlı prim yatırmaktadır. 2013 yılından sonra Bireysel Emeklilik Sistemi’ne %25 devlet katkısı sisteme dâhil olan kişi sayısını arttırmış ve arttırmaya da devam etmektedir.[16]

Faizsiz Emeklilik Yatırım Fonlarının İçeriğinde Bulunan Finansal Enstrümanlar:

C. KATILIM BANKACILIĞININ GELİŞİMİ

Katılım bankacılığı tüm dünyada büyümekte ve derinleşmektedir. Konvansiyonel sistemle beraber çalışan katılım bankacılığı Müslüman olmayan batı ülkelerine de yayılmıştır. Konvansiyonel bankaların bazıları kendi bünyesinde İslami bankacılık yapmak adına “pencere” adını verdikleri bir sistem geliştirmeleri ya da İslami işleyen ayrı bankalar açmaları aslında katılım bankacılığının ve enstrümanlarının avantajlı olduğunun, kârlı olduğunun bir göstergesidir.[18]

Ülkemizde bankacılık piyasasının içerisinde katılım bankalarının payı %6 civarındadır. Gelecek yıllarda yükseliş içerisinde olacağı tahmin edilmektedir. Devlet kendi eliyle katılım bankaları açarak bu yola destek vereceğini işaret etmiştir.

Katılım bankalarının batılı devletlerde konvansiyonel sistem ile entegrasyonunda ortaya birçok sorun çıkmaktadır. Bunların başlıca sebebi Konvansiyonel bankacılık içerisindeki payı arttıkça önemi artacak olan katılım bankacılığının konvansiyonel bankacılık sistemine adaptasyonu için çalışmalar yapılmaktadır.[19]

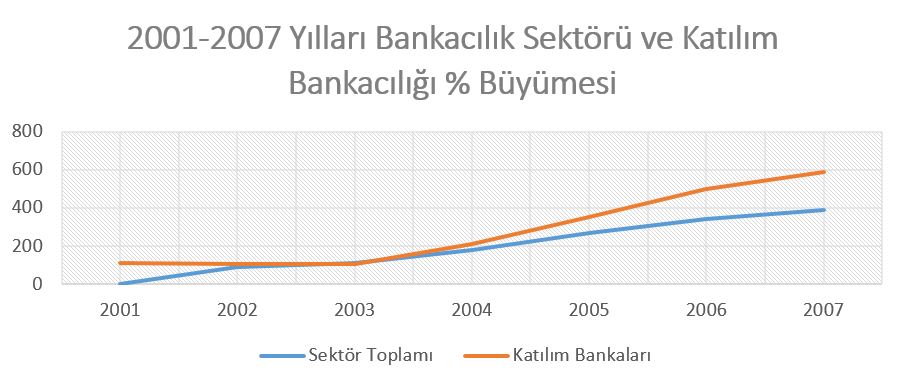

Şekil 1. 2001-2007 Yılları Bankacılık Sektörü ve Katılım Bankacılığı % Büyümesi

| Bank Asya | 1.591 |

| Anadolu Finans (Türkiye Finans) | 2.020 |

| Albaraka Türk | 1.296 |

| Kuveyt Türk | 1.558 |

Tablo 1. Banka Mevduatları 2005 (US$ milyar)[20]

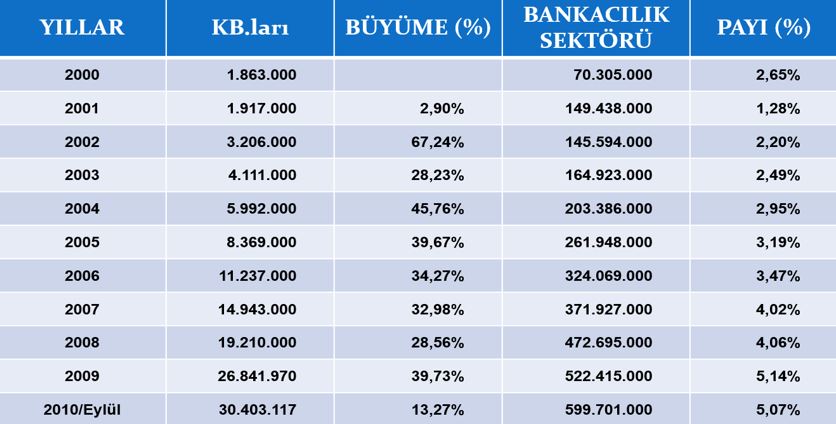

Tablo 2. 2000-2010 Yılları Arası Katılım Bankalarının Gelişimi

D.KATILIM BANKACILIĞI ve ETKİNLİK

Katılım bankalarının etkin bir şekilde çalışıp çalışmadığı sorusu 1997-2000 yılları arasında 18 banka üzerinde bir araştırmaya yapılmasına neden olmuştur. Bu araştırmaya göre Ortadoğu’daki bankaların küresel krizden daha az etkilendiğini ve etkinliğin devam ettiğini ancak kriz sonrası dönemde Ortadoğu dışındaki ülkelerdeki katılım bankalarının daha etkin olduğu sonucu ortaya çıkmış.[21]

Finans sektöründe piyasaya giren bankalar ne kadar fazla sermaye sahibi iseler o denli fazla getirisi olan yatırımlara yönelmektedirler. Böylece yatırımcıya güven vermekte ve yatırımları üzerine çekmektedir.[22]

Faizsiz finansman sağlayan bankaların etkinsizliğinin nedeni faizsiz sistemin özündeki eksiklikler değil, tam tersi konvansiyonel bankacılık sisteminden kalan etkinin nedeni ile faizsiz bankaların fonksiyonlarının etkinliğinin tehlikeye atılmasıdır. Konvansiyonel bankacılık kar-zarar ortaklığı gözden geçirilerek bu sisteme uyarlanırsa daha makul olacaktır. Ancak, katılım bankaları konvansiyonel bankacılık çerçevesinde hizmet ettikleri sürece beklenen etkinlik büyük ölçüde yok olacaktır.[23]

SONUÇ

Katılım Bankacılığı, konvansiyonel bankacılığa alternatif olarak sunulmuş ve başarılı olmuş bir bankacılık sistemidir. Dünya üzerinde önce Müslüman ülkeler üzerinde daha sonra da Müslüman olmayan ülkelerde de yaygın hale gelmiştir. Öyle ki konvansiyonel bankalar kendi bünyelerinde faizsiz finans ürünleri ile çalışan “pencere” adlı birimleri kurarak katılım bankacılığına el atmışlardır. Bu da katılım bankacılığının faizsiz finans ürünlerine talebin olduğunu ve başarılı bir şekilde işlediğini teyit eden bir örnek olarak karşımıza çıkıyor.

Ülkemizde yeni açılan kamu katılım bankaları ile de kamu bankalarının da katılım bankacılığında etkin rol oynamak istediğini görüyoruz. Bu yeni bankalar katılım bankalarının mevduat hacmini yükseğe taşıyacak ve katılım bankacılığının gelişmesinde büyük bir rol oynayacaktır.

Ozan DİLEK

KAYNAKÇA

[1] Orhan Hançerlioğlu, Ekonomi Sözlüğü(İstanbul: Remzi Kitabevi Yayınları, 1981), 110.

[2] Ahmet Tabakoğlu, İslam İktisadına Giriş(İstanbul: Dergâh Yayınları, 2013), 334.

[3] Faruk Özbay, “Katılım Bankacılığı ve Türkiye’deki Uygulamaları” (Yüksek Lisans Bitirme Projesi, Gediz Üniversitesi, 2014), 19.

[4] Ebu’l Ala Mevdudi, Faiz(İstanbul: Hilal Yayınları, 2004), 101.

[5] Orhan Hançerlioğlu, a.g.e, 111.

[6] “Bakara 279”, Kur’an-ı Kerim ve Açıklamalı Meali (Ankara: Türkiye Diyanet Vakfı Yayınları, 2014), 46.

[7] Hayrettin Karaman, İslam’a Göre Banka ve Sigorta(İstanbul: Nesil Yayınları, 1992), 26.

[8] Masyhudi Muqorobin, “Journey of Islamic Economics in the Modern World”, Islamic Economic Forum for Indonesian Development, 388.

[9] Kamil Güngör, “Bir Finansal Araç Olarak Katılım Bankacılığı: Tespitler – Teklifler”, Finansal Yenilik ve Açılımları ile Katılım Bankacılığı, (İstanbul: Türkiye Katılım Bankaları Birliği, 2012), 234.

[10] Bengul Gulumser Arslan , Etem Hakan Ergec, “The Efficiency of Participation and Conventional Banks in Turkey: Using Data Envelopment Analysis”, International Research Journal of Finance and Economics(2010), 159.

[11] Ibrahim, Alomar, “Financial Intermediation in Muslim Community: Issues and Problems”, Munich Personal RePEc Archive(2006), 6-7.

[12] Ibrahim, Alomar, a.g.e., 8.

[13] http://www.tkbb.org.tr/

[14] http://www.tkbb.org.tr/

[15] Ruslan Sabırzyanov, Mohamad Haidir Hashim, “Takaful (Islamic Insurance), Risk Management and Maqasid Al-Shari’ah, İslam Ekonomisi ve Finansı Dergisi, 2015/1, 118-119

[16] “Emeklilik Gözetim Merkezi”, http://www.egm.org.tr

[17] “Emeklilik Gözetim Merkezi”, http://www.egm.org.tr

[18] Zubair Hasan, “Measuring the Efficiency of Islamic Banks: Criteria, Methods, and Social Priorities”, Munich Personal RePEc Archive, 2004, 6.

[19] Juan Sole, “Introducing Islamic Banks into Conventional Banking Systems”, IMF Working Paper(2007), 24.

[20] Paul Wouters, “Turkey 2005: ‘Crossing the Bosphorus’ ”(2006), www.islamicfinancenews.com, 59.

[21] Donsyah Yudistira, “Efficiency in Islamic Banking: an Empirical Analysis of 18 Banks”(2003), 2-4.

[22] Ali Salman Syed, “Islamic Banking and Finance: Fundementals and Contemporary Issues”, Islamic Research anf Training Institute(2007), 129.

[23] Ibrahim Alomar, a.g.e., 19.

http://www.ilimvemedeniyet.com/katilim-bankaciligi-ile-konvansiyonel-bankacilik-arasindaki-farklar-ve-faizsiz-finans-urunleri.html

Yorum Yaz